カードローンの審査は厳格に行われるため、契約できずに審査落ちしてしまう人もいます。

すでに審査落ちになった方の中には、なぜ審査に落ちたのか気になる人もいますよね?

ただ、金融機関に問い合わせても審査落ちの理由は教えてくれません。

今回は、カードローンに落ちる場合の主な原因になるものを10個ご紹介します。

さらに、再審査に通過するための対策と、もう1回落ちてしまった場合の対処法も合わせて解説します。

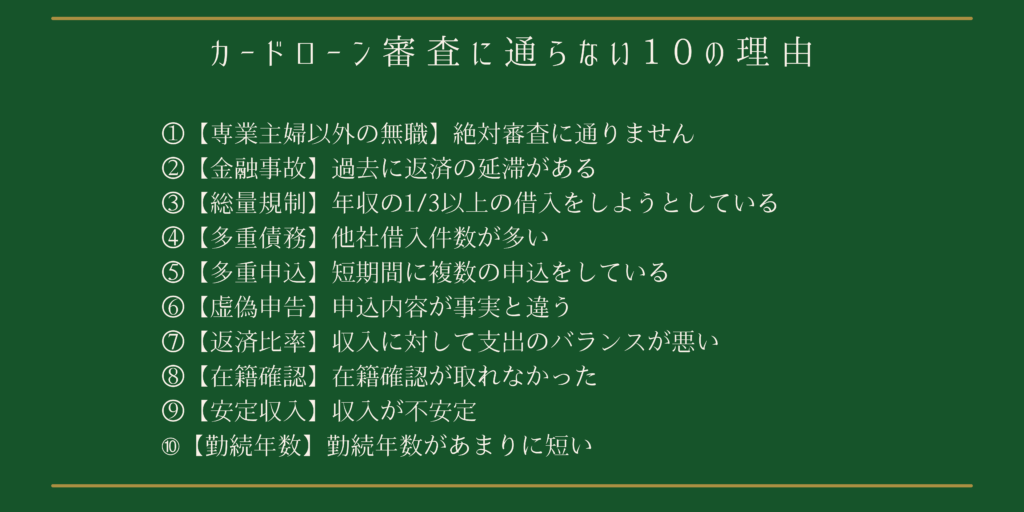

カードローン審査に通らない10の理由

カードローンの審査基準は公表されていませんが、審査される内容の一部については分かっている部分もあります。

ここではカードローンの審査落ちの理由・原因として有力なものを10個ご紹介します。

①【専業主婦以外の無職】絶対審査に通りません

収入がない方は審査には通りません。

そもそもカードローンの申込条件を満たしていないからです。

専業主婦であれば融資を行っているカードローンも中にはありますが、それ以外の無職に対して融資を行うことはありません。

②【金融事故】過去に返済の延滞がある

クレジットカードの支払いやローンの返済の遅れ・滞納があると、審査に通らない理由の一つになります。

日本には3つの個人信用情報機関があり、カードローンの審査ではその会社が加盟している個人信用情報機関に照会をして過去や現在の債務状況を確認しています。

以下の4つの項目に該当する場合には、いわゆる「ブラックの状態」として審査に通ることはできません。

- 61日以上、または3ヶ月以上の延滞がある

- 債務整理を行ったことがある

- 保証人や保証会社に代位弁済をしてもらったことがある

- 強制解約をされたことがある

これらはカードローン会社との取引で、借り主が会社に金銭的な被害を与えたという記録です。

金融機関はこのような事故の履歴がある人との取引は避けたいわけです。

これ以外にも、以下のような延滞情報も審査に影響してくる可能性があります。

- 分割払いしているスマートフォン本体代金の支払いの遅れ

- 複数回の返済の遅延記録

スマホの利用料金の遅れに注意

スマートフォンの購入代金の支払い遅れは、本人が気が付かないケースのひとつです。

スマホ本体を分割で購入した場合、DocomoやSoftbankなどスマホ回線の利用料金に、本体の購入代金の分割払いが上乗せされます。

なので、キャリアの利用料金を滞納すると、分割払いの滞納として信用情報機関に登録されてしまいます。

一度の遅延であれば単なる払い忘れと判断されても、複数回返済の遅れがあれば「信用力の足りない人」と認定され、ローンの審査に大きく影響する可能性があります。

ブラック情報は保管年数がある

ただし、これらの情報は信用情報機関に永久に保管されているのではなく、5年から10年と保管年数が決められています。

過去の債務でブラック情報があっても、一定の期間が経過していれば、ホワイトになっている可能性もあります。

各個人信用情報機関に情報開示請求を行って確認すると安心でしょう。

クレジットカードがあればネットで情報開示請求を行うこともできます。1件につき1000円の手数料がかかります。

消費者金融と銀行カードローンでは信用情報機関に違いがある

消費者金融と銀行カードローンでは加盟している個人信用情報機関に違いがあります。

- 消費者金融 → CIC・JICC

- 銀行カードローン → 全国銀行協会

- 銀行カードローンの保証会社 → CIC・JICC

消費者金融は「CIC・JICC」と2つの個人信用情報機関に照会します。

銀行カードローンでは銀行が加盟している「全国銀行協会」と、保証会社が加盟している「CIC・JICC」に照会するため、すべての個人信用情報機関から情報が集められます。

中小消費者金融は独自審査を行っているため個人信用情報機関にブラックとなる情報があっても現在の収入が安定していれば審査に通る可能性があります。

信用情報に記録された情報はいつ削除される?

信用情報に記録された事故情報がいつ削除されるかは「記録される信用情報機関」「記録される内容」によっても異なります。

主な事故情報と削除されるまでの期間は以下の通りです。

| 返済の延滞 | JICC:契約継続中の期間、および契約終了後5年以内 CIC:契約継続中の期間、および契約終了後5年以内 KSC:契約期間中、および契約終了日(完済していない場合は完済日)から5年を超えない期間 |

|---|---|

| 任意整理 | JICC:契約継続中の期間、および契約終了後5年以内 CIC:契約期間中および、契約終了後5年以内 KSC:任意整理の登録なし |

| 自己破産 | JICC:契約継続中の期間、および契約終了後5年以内 CIC:契約期間中、および契約終了後5年以内 KSC:破産手続開始決定日から10年を超えない期間 |

基本的にはどの信用情報機関でも抹消されるまでの期間は変わりませんが、自己破産ではKSCの登録期間が長めに設定されています。

③【総量規制】年収の1/3以上の借入をしようとしている

申込時点で他社からの借り入れがあり、すでに年収の3分の1を超える借入残高がある場合には、総量規制超えとしてカードローンの審査に通りません。

総量規制は「利用者の年収の3分の1を超える貸付をしてはならない」とする貸金業法に定められたルールです。

これは1社だけを対象にしているのではなく、複数社の合計額で考えます。

年収が300万円の人が複数の貸金業者から100万円を借りていたら、それ以上の融資を受けることはできません。

「貸金業法」の適用を受けるのは消費者金融だけに限りません。クレジットカードのキャッシング枠も総量規制の対象になります。

銀行には銀行法が適用されるため、貸金業法の規制である総量規制は関係ありません。しかし2018年以降は過剰融資の抑制を目的に、自主規制として1/3~1/2程度の総量規制を取り入れているため、審査への影響は同様と考えていいでしょう。

④【多重債務】他社借入件数が多い

総量規制のうえでは問題なくても、借入件数が3件以上あった場合は多重債務者ということで審査で否決される可能性が高いです。

多重債務は「2社以上から借りている」状態を指します。

それでも、貸金業者では「自分のところが3件目」という場合でも審査に通すことがあります。

これは「総量規制の限度にまだ達していないから」という理由で審査に通しているだけと考えられます。

実際には返済不能に陥っている可能性が高く、すでに危ないと思われていると考えましょう。

4件目となると、かなり「リスクの高い借り主」であるとみなされます。

例えば同じ100万円を借りていたとしても、1社から100万円を借りられる人と4社から合計で100万円を借りている人では信用度が変わります。

過剰貸付は国や金融庁から厳しく貸金業者に対して規制されており、業者としても多重債務状態にある人に対して積極的に対応することはありません。

以下はJICCの公式ホームページに記載されている、借り入れがある人の人数などを表した表です。

残高がある者の借入件数等の登録状況

| 借入件数 | 登録人数 | 登録件数 | 一人当たりの残高 | 一契約当たりの残高 |

|---|---|---|---|---|

| 1件 | 672.9万人 | 672.9万件 | 73.0万円 | 73.0万円 |

| 2件 | 225.2万人 | 450.3万件 | 95.7万円 | 47.9万円 |

| 3件 | 81.7万人 | 245.1万件 | 123.9万円 | 41.3万円 |

| 4件 | 26.4万人 | 105.5万件 | 157.0万円 | 39.3万円 |

| 5件以上 | 9.7万人 | 51.9万件 | 268.1万円 | 50.0万円 |

| 合計 | 1,015.8万人 | 1,525.7万件 | 8兆7,514億円 | 57.4万円 |

参考:信用情報に関する統計 | 日本信用情報機構(JICC)指定信用情報機関

借入件数4件以上は全体の3.5%です。

3件までの借入件数で全体の96.5%とほとんどを占めています。

つまり、このデータからは3件目までは審査に通る可能性はあるけれど4社以上の借入は非常に難しいということがわかるわけです。

ただし、審査基準に関しては各社で異なるため、他社借入3件目でも審査に落ちる可能性はあります。

他社借入件数は少ないほうが有利です。

中小消費者金融の場合は大手のカードローンで審査落ちしている人を融資対象としているため、逆に利用条件を「他社借入件数4件以上の方」などと定めているところもあります。

⑤【多重申込】短期間に複数の申込をしている

カードローンの審査落ちの要因として多いとされているのが「申し込み情報に問題がある」というケースです。

収入や他社借入で問題はなくても、申し込みしている状況によって審査に困難が生じるものです。

良くあるケースは「多重申込」です。

短期間に複数のカードローンに申し込みすると、それだけで審査に通らなくなることがあります。

- 直近1ヶ月以内に続けて3社以上に申し込んだ。

- 直近3ヶ月以内に4社以上に申し込んだ。

こういったケースでは高確率でカードローンの審査には通りません。

このように短期間に申し込みを繰り返す人は「金融リテラシー」が低い、または「資金繰りにかなり厳しい人」と判断されてしまい、こういった人にお金を貸すと返済不能になる可能性があるとカードローン会社は判断します。

その他「低金利のカードローンにばかり申し込みをする」というのも、審査では不利になります。

消費者金融の多くは上限金利18%、銀行は14%前後なので低金利なのは銀行カードローンです。

低金利にこだわるあまり、銀行カードローンに申し込んで否決されたら、すぐに他の銀行に申し込む事を繰り返すと、常に難易度の高い審査を続けて受けることになり審査落ちする可能性が高まります。

「ローンで審査落ちした」ことは個人信用情報機関に登録されます。

銀行のカードローンに立て続けに落ちた後に消費者金融業者に申し込んだ場合、銀行のローン審査に落ち続けていることがマイナスに働く可能性があります。

⑥【虚偽申告】申込内容が事実と違う

申込内容に誤りがあったり虚偽申告をした場合は、それが発覚した時点で審査に落ちることになります。

審査担当者から「信用できない」と判断されてしまうためです。

- 年収を多めに申告した

- 勤続年数を実際より長く申告した

- 他社借入を少なく申告した

「故意に間違った訳ではないのなら大丈夫では?」と思うかもしれません。

しかし、故意でなくても申告情報に誤りがあった場合「自身の個人情報をきちんと把握できていない」といったイメージを与えるため、審査に悪影響を及ぼす可能性があります。

申込の際は正確な情報の記載をこころがけましょう。

申込ボタンを押す前に入力ミスがないかチェックしましょう

⑦【返済比率】収入に対して支出のバランスが悪い

申込時点で収入と支出のバランスを欠いていると判断されると、カードローンの審査には通りにくくなります。

ローンの返済では「返済比率」という数字が用いられます。

返済比率=年間返済額÷年収×100

このときの「年間返済額」には、本来は銀行や消費者金融業者のカードローンとは無関係な住宅ローンなども含みます。

【例】

年収:300万円

マイカーローン返済:年間60万円

キャッシング枠:30万円

この場合の返済比率は

(60万円+30万円)÷300万円×100=30%

一般的に返済比率は30%程度が限界とされており、これを超えると借入に対する負担が増えます。

仮に返済比率が40%を超えていると、カードローンの審査では厳しく判断されるでしょう。

⑧【在籍確認】在籍確認が取れなかった

カードローンの審査では、必ず在籍確認が実施され、この確認が取れなかった場合には審査に落とされてしまいます。

在籍確認に失敗するケース

- 勤務先での在籍期間が短く、存在が認められていない。

- 派遣社員だが派遣元では登録のみで、派遣先で勤務した実績がない。

- 勤務先が個人名での電話を取り次いでくれない。

- 会社の代表番号だけを申告して、自分が在籍している部署の連絡先を登録していない。

- 転職したのに、元の勤務先の情報を申告していた。

契約社員や派遣社員という雇用形態で働いている人の場合、実際に働いている実態はあるのに在籍確認が取りにくいケースがあります。

例えば派遣先の会社を勤務先として申告したものの、その部署であまり存在が知られていないケースです。

在籍確認は基本的に審査の担当者が個人名で本人を呼び出してもらうという形で行われます。

そのため、そのときに電話に出た人が「そういう人は当社にはいません」などと返答してしまったら在籍確認は取れません。

派遣社員の在籍確認は「派遣先」の場合と「派遣元」の場合とカードローン会社によって対応が別れます。

心配な場合は、カードローンの申し込みのときに相談してみましょう。

電話連絡を避けたいなら、おすすめは「アコム」「SMBCモビット」

在籍確認の方法は、「所属する会社に電話連絡」が原則です。

ただ、

- 周囲にバレることは絶対に避けたい

- そもそも外部からの私用電話を取りつげない

など、電話連絡がNGと考える人も多いでしょう。

そこで、電話連絡なしでも契約できる消費者金融が選択肢になります。

大手の中では、以下の2社が公式で「原則として電話連絡ナシ」を表明しています。

アイフルは原則として電話連絡が行われず、SMBCモビットはWEB完結を選択すれば電話連絡を避けられます。

ただし、アコムもSMBCモビットも電話連絡を避けられるのは「原則」の話です。絶対に会社への電話連絡を避けられるわけではありません。

アイフルやSMBCモビットが必要と思えば、会社への電話があるかもしれないことは理解しておきましょう。

⑨【安定収入】収入が不安定

毎月の収入が不安定な職業の場合、返済能力が低いとみなされて審査に落とされるケースがあります。

カードローンの申込条件の基本は以下の2つです。

- 満20歳以上であること

- 安定・継続的な収入があること

三井住友銀行や三菱UFJ銀行などのメガバンクから、アイフルやアコムなどの消費者金融業者に至るまで、カードローンでは基本中の基本となる条件です。

この前提条件を満たしていなければ、カードローンの利用は諦めたほうがいいでしょう。

カードローンは借りたお金を毎月返済していくことが条件です。

返済の財源となる収入が安定していない人に、カードローン会社はお金を貸すことができません。

カードローンを提供する会社が言う「安定した収入」とは「毎月1回継続的に安定して一定額の収入が入ってくること」です。

この原則は、正社員やパート、アルバイト、自営業者など誰が申し込んでも同様に適用されます。

たとえ1回あたりの収入の金額が大きくても、入ってくる頻度が不定期なら、安定しているとはみなされません。

- 仕事をしていない無職の人

- 働き始めて間もない人

- 短期バイトだけで生活している人

- 日雇いで働いている人

こうした人などは「安定収入」とみなすことはできません。

また、継続かつ安定的と認められる収入かどうか判断が難しい職種もあります。

代表的なのは自営業者や個人事業主です。

こういった職種の人は営んでいる事業が景気の動向に左右されやすく、しかも事業も小規模であるため、売上の変動がそのまま収入に直結します。

一時的に利益が黒字でも、いきなり赤字に転落しがちです。

そのため毎月安定した収入の人と比べて審査に不利なのは事実ですが、審査では総合的にみて融資の可否を判断します。

自営業者や個人事業主の場合には審査の際に収入証明書の提出を求められるため、そこで定期的な収入があることを証明できれば審査に通る可能性はあります。

➉【勤続年数】勤続年数があまりに短い

勤続年数も「継続かつ安定的と認められる収入」かどうか判断するための重要な審査項目です。

大手企業に勤めていて収入が高くても、勤続年数が極端に短い場合には「すぐに辞めてしまうかもしれない」「今後、継続的な返済ができるかわからない」と判断され、審査落ちすることがあります。

カードローンの申込条件には「1年以上勤務していること」などといった年数を明確に表示しているところはありませんが、実際には1年以上、最低でも数ヶ月以上の勤務実績は欲しいところです。

特に、銀行のカードローンでは勤続年数1年未満だと審査には通りにくい傾向があります。

カードローン審査に落ちる大きな理由は「収入の不安定さ」

カードローン審査に落ちてしまう人にありがちな、10個の理由を紹介しました。

さまざまな要因が考えられますが、要するに「収入が不安定」だと審査落ちする可能性が高まります。

カードローンを提供する金融機関の申込条件に「安定した収入」と書かれていることからも、審査で収入が重視されていることが分かります。

給与等の形式で安定した収入が得られれば、「①無職」「⑥収入が不安定」の原因に当たることはありません。

無理な返済計画を立てなければ、借りすぎることも返済を延滞することもありません。

よって「②過去に延滞がある」「③年収の1/3以上を借りる」「⑦収支のバランスが悪い」をクリアすることも容易でしょう。

一度審査落ちした人は、過去の収入の安定性に落ち度がなかったか確認してみましょう。

会社員として安定して働くことが高評価に繋がりやすいですが、パートやアルバイトでもクリアすることはできます。

勤続年数が1年以上になれば、年収が低くても安定性を示すことが可能です。

カードローン審査に通るなら申し込み条件のクリアは必須

ここまで、実際に審査でチェックされる項目から、審査落ちの原因を探ってきました。

ただ、そもそも申込条件をクリアしていることが大前提です。

ほとんどの金融機関では、以下の申込条件が設定されています。

- 年齢が満20歳以上、〇歳以下であること(上限は金融機関ごとに異なる)

- 安定した収入があること

- 保証会社の保証を受けられること(銀行カードローンの場合)

上記の申込条件を満たせないと審査のテーブルに乗ることすらできないので、まず審査には通りません。

ただ、年齢要件は2022年4月からは「満18歳から」に変わります。成人年齢を引き下げる改正民法が施行されるからですね。

カードローン審査に通りやすい人の特徴

カードローン審査に通るのは、実はそれほど難しいことではありません。

基本的な3つの項目さえクリアできていれば、審査に通る可能性は十分にあります。

カードローン審査では、大きく分けて「申込者の属性」「個人の信用情報」「総量規制」の3つを見ていきます。

カードローン審査に通りやすい人の特徴も、言ってしまえば「これらをクリアしている人」です。

申込者の属性

20歳以上で安定した収入があることが、カードローン申し込みの条件になります。

安定した収入があるということは、融資したお金も毎月返済が可能だということになります。

また、安定しているかどうかを判断するには、勤続年数が重要になってきます。

個人の信用情報

ブラックとなりえる情報があるとカードローン審査には通りません。

これまでにキャッシングをしたことがない、またはキャッシングはしたことがあるけれども返済を確実に行っていたという方は過去の債務情報がホワイトの状態です。

総量規制(他社借入)

総量規制に抵触していないことはもちろん、現在他社からの借り入れがない、もしくは借り入れ件数が少ない方は審査に通りやすくなります。

他社へ返済しなければならない固定支出があること、お金の使い方の計画性などが判断材料になります。

カードローン審査に通りやすい人

・申込者A

年収:500万円

職業:公務員

勤続年数:1年

他社借入:なし

返済状況:問題なし

・申込者B

年収:600万円

職業:会社員

勤続年数:5年

他社借入:30万円(1件)

返済状況:問題なし

・申込者C

年収:120万円

職業:アルバイト

勤続年数:3年

他社借入:なし

返済状況:問題なし

申込者Aの場合は職業など属性の評価が高く、また信用情報もクリアなため他に何も問題なければ審査に通る可能性が高いです。

申込者Bは他社借入がありますが、1件のみで少額、返済状況も問題ないためそれほど審査に大きな影響はないでしょう。

申込者Cはアルバイトで収入も少ないですが、勤続年数が長いため安定収入とみなされますし、信用情報もクリアです。

カードローン審査に通りにくい人

・申込者A-2

年収:500万円

職業:公務員

勤続年数:1ヶ月

他社借入:なし

返済状況:問題なし

・申込者B-2

年収:600万円

職業:会社員

勤続年数:5年

他社借入:50万円(3件)

返済状況:滞納中

・申込者C-2

年収:120万円

職業:アルバイト

勤続年数:3年

他社借入:35万円(1件)

返済状況:問題なし

ではこちらはどうでしょうか。

申込者A-2の場合、勤続年数が1ヶ月と極端に短いです。

この理由だけで審査に落ちるとは言い切れませんが、審査には影響があるでしょう。

申込者B-2は勤続年数も長く属性は高いですが、他社借入が多く、また返済を滞納しています。

多重債務者は一般的に返済不能に陥っている可能性が高いと判断されます。

総量規制には抵触していないものの、この場合は滞納もあるためにカードローン審査に通るのは厳しいと予測されます。

申込者C-2は他社借入が35万円です。

総量規制により年収120万円の申込者Cの借入総額は40万円までになりますので、借入可能額はあと5万円です。

もし10万円の借入希望を出せば貸金業法に抵触することになりますので、限度額の引き下げや、審査落ちに繋がる可能性があります。

カードローンは審査なしで通ることはない

一度審査に落ちてしまうと「もう審査に落ちたくない」「審査なしで借りられるカードローンはないの?」と思うかもしれません。

結論から言ってしまうと、審査なしでカードローンを利用することは絶対にできません。

返済能力の調査は法律で義務付けられている

カードローンを審査なしで借りられない理由は、ずばり「法律で決まっている」からですね。

貸金業法によって、信用情報機関の信用情報を利用して返済能力を調査することが義務付けられています。

銀行は貸金業法の対象外ですが、貸し倒れリスク対策や利用者保護を名目として、審査は必ず行われます。

返済能力を超えた貸付けをすることはできない

貸金業法では総量規制というルールのもと、年収の3分の1を超える融資が禁止されています。

銀行は貸金業法の対象外ですが、同様の自主規制を設けていることも珍しくありません。

返済能力を審査で確認しないと、融資額が返済能力を超えているかどうかも分かりません。

もし年収3分の1を超えて融資をすると貸金業者にはペナルティがありますから、審査は絶対に必要というわけです。

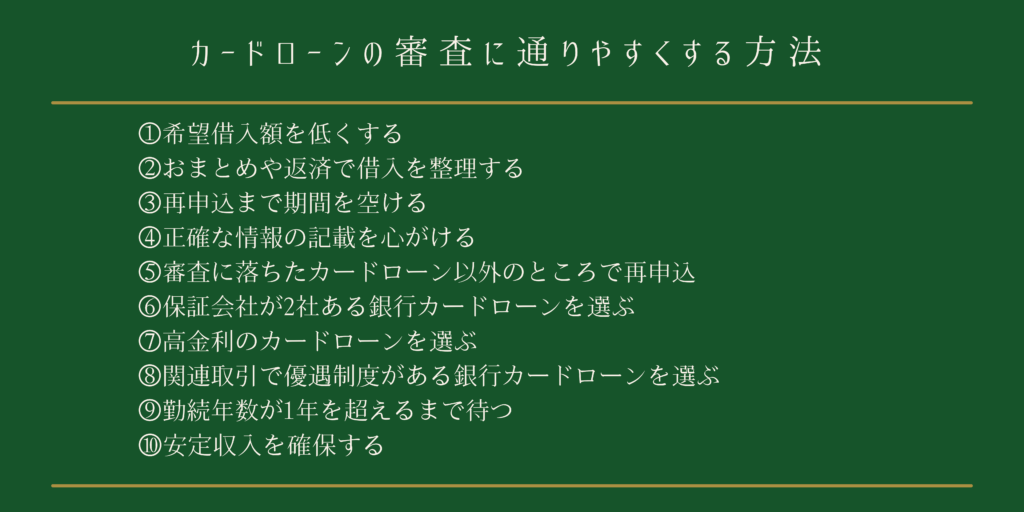

カードローンの再審査に通るには?審査に通りやすくする方法

①希望借入額を低くする

希望借入額が大きければ大きいほど、審査は厳しくなります。

審査に落ちた理由として「総量規制に抵触している」また「収入に対して借入希望額が大きすぎると判断されてしまった」ことが考えられます。

まずは審査に通ること目標に、借入希望額を低めにして申し込んでみましょう。

業者としても貸し倒れリスクが下がるので審査に通しやすくなります。

- まずは審査通過を目標に借入希望額を低くして申し込む

②おまとめや返済で借入を整理する

もしカードローンの再審査に確実に通りたいのであれば、他社の契約数は2社程度に抑えておきましょう。

借入件数や借入額が多すぎてカードローンの審査に落ちているという状態なら「おまとめローン」と呼ばれるローンの一本化を検討してください。

おまとめローンは銀行や消費者金融業者で提供されているローン商品で、総量規制の例外貸付である「顧客に一方的に有利となる貸付」に該当するため、消費者金融でも総量規制の対象外として年収の1/3を超える借り入れが可能です。

総量規制はそもそも返済能力を超えた過剰貸付を抑制する目的で制定されています。

- 借り換え前よりも金利が下がる

- 毎月の返済額が下がる

など、おまとめによって利用者が有利な借り入れになるよう法で定められているため、債務が多すぎてカードローンの審査に通らない人にとっては利用する価値があります。

ただし、すでに債務が多い状態から申し込むので、それなりに審査の基準が厳しくなるケースがあります。

また、現在は使っていないが契約だけ残っている借入先があったら、新規に申し込みをする前に解約しておきましょう。

- おまとめローンで借入件数を減らす

- 使っていないカードローンがあれば申込前に解約する

③再申込まで期間を空ける

ローンの審査に落ちたらすぐに別の業者に申し込みするというのは無謀です。

ローンを申し込んだという事実は6ヶ月の間、個人信用情報機関に保存されます。短い期間で審査を受け続けると、審査で不利になります。

Q.以前に、楽天銀行スーパーローンの審査に落ちました。再度お申込できますか?

A.過去6ヶ月以内にお申込をされたお客さまのお申込はご遠慮いただいております。過去6ヶ月以上前にお申込いただいた方については、再度お申込いただけますが、審査の結果によってはご融資できない場合もございますので、あらかじめご了承くださいますようお願い申し上げます。

別の金融機関に申し込みの場合は別ですが、それでも1ヶ月の間に複数社に申し込みをすると、申し込みブラックと判断されて審査落ちする可能性があります。

短期間の複数申し込みは「それだけ金銭的に困っているのかも」と、貸し倒れリスクが高い可能性があると判断されるからです。

引用:楽天銀行スーパーローンの審査について

同じ金融機関なら6ヶ月以上、別の金融機関に申し込みをする場合でも最低1ヶ月以上空けたほうが審査に通りやすくなるでしょう。

- 同じ金融機関なら6ヶ月以上空ける

- 別の金融機関に申し込みをする場合でも最低1ヶ月以上空ける

- 急ぎの場合には中小消費者金融に状況を説明して申し込みをする

④正確な情報の記載を心がける

虚偽記載はもちろん審査落ちの原因ですが、故意でなくとも申告内容に誤りがあった場合には審査落ちの原因になることもありえます。

また、もし電話番号を間違えた場合などは本人確認や在籍確認がとれず、その分、審査に時間がかかることも考えられます。

申し込み内容は事実だけを申告すること、そして、申込前にミスがないかどうか確認し、正確な情報の記載を心がけましょう。

- 急いでいても正確な情報を記載し、申込前に確認を

⑤審査に落ちたカードローン以外のところで再申込

カードローン審査の審査基準は各社で違いがあります。

そのため、「A社では審査落ちしたけどB社では通った」といったことが起こるのです。

例えば銀行カードローンで審査落ちしたけど大手消費者金融では可決した、という話は口コミをみてもよくあります。

再申込をするのであれば、審査に落ちたカードローン以外のところを選びましょう。

- 各社で審査基準は違う

- 銀行カードローンで審査落ちしたなら大手消費者金融に再申込

⑥保証会社が2社ある銀行カードローンを選ぶ

これは銀行カードローンの場合に限りますが、銀行カードローンでは審査の際、銀行の審査のほかに保証会社の審査も通過する必要があります。

銀行カードローンの中には、保証会社が2社あるところもあります。

1つのカードローンに保証会社が2社あるということは、最低でも審査のチャンスが2回あるということです。

一方の審査で落ちた場合に、自動的に2社目の審査を受けることができます。

こういうケースでは、1社は厳し目から普通の基準を適用している会社で、もう1社はあまり厳しい基準を適用しない会社であることが多くあります。

銀行とすると、「なるべく貸す」という方向で考えているということです。

保証会社の審査基準は異なっているので、難易度も異なります。

1社の審査に落ちても、もう1社の保証会社の審査に通れば、結果的にその銀行のカードローンが借りられるようになります。

- 保証会社が2社ある場合は難易度が異なる

- 1社で審査落ちしても2社目の審査を受けることができる

⑦高金利のカードローンを選ぶ

金利と審査の難易度には相関関係があります。

金利が低いということは、それだけ貸し倒れになったときのリスクが大きくなり、金利が高いということは貸し倒れリスクにその分だけ対応しています。

つまり、金利が高いところのほうが審査の難易度は低くなります。

銀行カードローンの金利は、非常に低いところもあれば消費者金融並のところもあります。

上限金利は年率14.5%程度のところが多いです。これよりも高いカードローンがあれば、その分だけ審査には通りやすいと推測されます。

前回、金利が低めの銀行カードローンで審査落ちしたのであれば、次は金利高めの銀行カードローンや大手消費者金融を選ぶなど、審査落ちしたときよりも高い金利のカードローンのほうが審査難易度が低くなる可能性があります。

- 金利が高いほうが審査難易度が低い可能性も

- 銀行カードローンで落ちた場合は大手消費者金融を選ぶ

落ちたのが銀行カードローンであれば消費者金融への申込も検討する

審査に落ちたのが銀行カードローンだった場合、消費者金融のカードローンにも申し込んでみる方法があります。

消費者金融は銀行と審査の基準が異なるため、通過できる可能性もあります。

ただし、消費者金融=審査が甘いということではありません。

審査落ちする人も少なくありません。事実、大手消費者金融の成約率は35~45%程度です。

消費者金融だから通りやすいのではなく、あくまで「審査基準が異なることで評価が変わる可能性がある」という理解の方が合っています。

⑧関連取引で優遇制度がある銀行カードローンを選ぶ

銀行では自行の顧客には審査が若干甘くなる傾向があると言われています。

たとえば、給与支払い口座として指定しているとか、公共料金の引き落とし口座に指定しているといった場合です。

給与口座にしているということは、その人にとってのメインバンクです。

もし定期預金をメインバンクで組んでいるといった場合には、その銀行のカードローンを最も優先的に検討すべきでしょう。

- メインバンクのカードローンは審査優遇の可能性も

⑨勤続年数が1年を超えるまで待つ

前回の審査で勤続年数が1年未満だった場合には、まずは1年以上勤続した実績を作ってから申し込みしましょう。

勤続年数は長いほうが審査で有利になります。特に銀行のカードローンの場合は1年未満だと審査には通りにくい傾向があります。

一方で、大手消費者金融だと数ヶ月程度の勤続年数で審査に通った口コミも見られます。

- 1年以上待てるなら銀行カードローン

- 消費者金融なら数ヶ月程度

⑩安定収入を確保する

収入もなく配偶者もないという状態で、無担保・無保証人で貸してくれる正規の業者は存在しません。

また収入があっても短期バイトや日雇いバイトでは安定収入とみなされないため審査に通るのは難しいです。

銀行カードローンは1年未満は厳しいかもしれませんが、消費者金融であれば数ヶ月程度の勤続実績があれば希望額によっては審査に通る可能性があります。

カードローンに再申込する前に、まずは安定した収入を得ることを目指しましょう。

- 毎月安定かつ継続した収入を得るため長期の仕事を探す

- 仕事を始めたら数ヶ月程度は勤続実績を作ってから申し込む

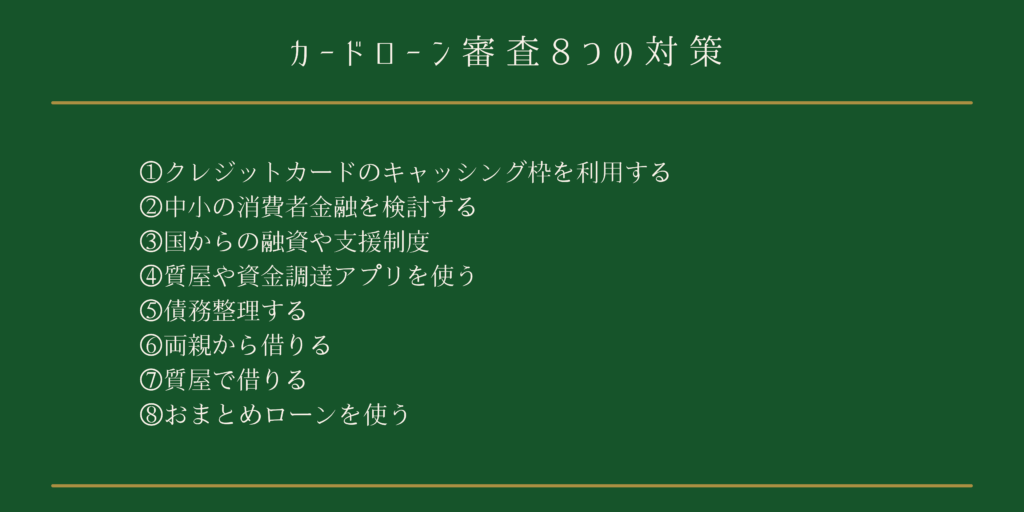

それでもカードローン審査に落ちたときにできる8つの対策

- クレジットカードのキャッシング枠を利用する

- 中小の消費者金融を検討する

- 国からの融資や支援制度

- 質屋や資金調達アプリを使う

- 債務整理する

- 両親から借りる

- 質屋で借りる

- おまとめローンを使う

対策1. クレジットカードのキャッシング枠を利用する

現在所有しているクレジットカードにキャッシング枠がついているのであれば、その枠ですぐにお金を借りることができます。

キャッシング枠がついていない場合は、クレジットカード会社に申請して審査を受けることになります。

しかし、ショッピング枠(買い物での利用)で遅れなくきちんと返済している場合には、審査通過の可能性があります。

対策2. 中小の消費者金融を検討する

もしアコムやプロミス、アイフルといった大手業者のみに申し込みして審査落ちしているなら、セントラルやフクホーなど中小の業者に申し込んでみるのも手段のひとつです。

中小の業者は大手に比較すると、審査基準があまり厳しくありません。

というのも、中小消費者金融は大手で借りることができなかった人を顧客ターゲットにしているからです。

金融業界は大手の独占状態にあります。

そのため中小の業者は大手に比較して知名度が極端に低いですが、利用者が少なく利益も出しにくいため、大手業者にはない独自の審査基準を設けて利用者の確保に努めています。

中小なら、過去に支払の延滞があったり、多少ブラックな状態であったりしても契約できる可能性があります。

大手消費者金融はカードが発行されてATMでの追加借り入れや返済もできるカードローンです。一方、中小消費者金融はカードが発行されず追加借り入れをするためには再度申し込みが必要です。カードがないためカードローンではありません。

対策3. 国からの融資や支援制度

あまりに収入が低く消費者金融など民間の業者からお金を借りることができないという状態の人は、国や自治体が制度として運営している公的融資が使えます。

公的融資制度を使うと、自治体から「無利子または1.5%程度の超低金利」でお金を借りることができます。

事情によって民間のローンがどうしても利用できない場合や、生活に困窮している場合に使うことができます。

制度には一定の返済猶予期間が設けられており、資金の貸付対象になるような人でも無理なく支援を受けられる点も大きなポイントでしょう。

手続きや審査は、民間のローンとは比較にならないほど時間も手間もかかりますが、ほぼゼロ金利もしくは非常な低金利でお金を借りることができるので、ぜひ検討してみましょう。

代表的な公的融資制度には以下のようなものがあります。

- 生活福祉資金貸付制度 低所得者層や障害者世帯などに対して行う融資制度です。

- 緊急小口資金貸付 生計の維持が困難となっているときに、緊急または一時的に貸付を行う融資制度です。

対策4. 質屋や資金調達アプリを使う

どこからもお金を借りることができないが、どうしてもお金が必要というときには、質屋の利用も検討してみましょう。

質屋というと、高級品やブランド品、宝飾品などが中心と思われがちですが、それ以外にもお金にできるものはたくさんあります。

質屋に持ち込んでお金を貸してくれる意外なものというと、以下のような品物があります。

- 電子機器(電子ピアノやパソコン、デジタルカメラなど)

- 電子工具(ドリルドライバー、インパクトレンチなど)

- 資格教材(建築士、税理士など)

- 家電製品(レンジ、ビデオデッキ、ゲーム機器など)

また、本やDVD、CDなどはブックオフなどで買い取ってもらえます。

この他に「資金調達アプリ」というものもあります。

たとえば、バンドルカードというスマホアプリは良く知られています。

これは電子マネーをチャージして使うものですが、このチャージ料金の支払を後払いにすることができます。

最大5万円までを「前借りで即チャージ」することが可能です。

対策5. 債務整理する

「他社借入が多すぎてどこも審査に通らない」

「すでに借金を延滞中だけど返済のあてがない」

「このままだと返済していくのは不可能」

こんな場合には、法的な解決手段も検討しましょう。

債務整理は合法的に借金を減額・免除してもらう法的な手続きです。

債務整理には次の4つの種類があります。

任意整理(債務者と債権者の直接交渉)

将来の利息カット、残金を3~5年で無理なく完済できるよう取り決める

特定調停(裁判所の仲介による債務者と債権者の交渉)

将来の利息カットや返済期間の延長など無理のない返済方法を取り決める

個人再生(裁判所に申し立て)

借金を1/5から最大1/10程度まで大きく減額し、原則3年最長5年で返済する

自己破産(裁判所に申し立て)

借金がゼロになる決定をもらう

対策6. 両親から借りる

どうしても金融機関からお金を借りられない場合、両親・親族・友人からお金を借りるという手もあります。

現在の状況と「なぜお金が必要なのか」を誠実に話せばお金を貸してもらえるでしょう。

ただ、返済を遅らせるとせっかく貸してくれた好意を裏切ることになります。

身近な人だからこそ、絶対に返済延滞しないようにしましょう。

「言った、言わない」のトラブルを避けるために、借用書を作っておくのも有効です。

対策7. 質屋で借りる

質屋は、ブランド品等の担保を預ける代わりにお金を借りられる貸金業者のことです。

借りる金額は担保の価値によって決まるため、申込者の審査は行われません。

極端な話、金融ブラックでも融資を受けられます。

どうしてもお金が必要な場合は、担保になりそうなブランド品を持って質屋に向かいましょう。

ただし、商品を取り戻すには借りたお金を完済することが必須です。金利上限は年109.5%と、年20.0%が上限の消費者金融と比較しても利息が高額になってしまいます。

【法律で定められた金利上限】

- 消費者金融カードローン:年20.0%(貸金業法)

- 質屋:年109.5%(質屋営業法)

返せない場合は担保が没収になるので、預ける商品は慎重に選びましょう。

対策8. おまとめローンを使う

すでに複数社から借入していて審査に通らないなら、おまとめ専用ローンで借入件数を減らすことも考えましょう。

借入件数を減らすことで、別のカードローン審査に通過できる可能性があります。

ただ、おまとめローンは本来、借入先を1つにまとめることで完済を目指す商品です。

新しく借入することで返済がますます遠のくこともあります。

追加で借入することが本当に必要なのか、じっくり検討してから申込しましょう。

【注意】審査なしカードローンは利用しない

審査基準は確かに各社で異なりますし、審査が厳しいところもあれば、柔軟なところもあります。

しかし、返済能力のない人にお金を貸すことはありません。

貸金業法第16条「誇大広告の禁止等」第2項第2号では、「他の貸金業者の利用者又は返済能力がない者を対象として勧誘する旨の表示又は説明」をしてはならないと定めています。

[jin_icon_arrowcircle color=””#e9546b”” size=””18px””]e-GOV 法令検索「貸金業法」

このように、審査が甘い・審査なしを売りにしたローンは貸金業法に抵触している可能性がありますので、審査に通らず困っていても利用しないよう注意してください。

まとめ

カードローンの審査に落ちる人には必ず理由があります。

どういう理由なのかは教えてもらうことはできませんが、自分の今までの利用履歴を振り返ってみましょう。

借りすぎというなら、おまとめローンを使うという手段もあります。

何もしないで再審査に臨むより、出来る限りの対策をしてからのほうが審査に通る可能性を上げることができます。